皆さんこんにちは。

中小企業診断士の猪師です。

本日は「経営者が抑えておきたい 簿記のポイント」について解説します。

経営を一手に担うそこのあなた、毎月の月次試算表、毎年の財務諸表は精読できておりますでしょうか?

財務諸表すら見るのを躊躇う経営者の方が多い中で、簿記なんて考えたくもないと思われるかもしれません。

しかし、財務諸表は簿記の知識によって作られているので、簿記の知識をきちんと把握することは、財務諸表を理解するための一番の近道になるのです。

「財務諸表は何となく眺めているけど売上と利益がわかればそれでいいや」だとか「貸借対照表はよくわからないから見ない」といったもったいないことをしていないでしょうか?

「貸借対照表に目を通していれば借入が大きすぎることに気づけたのに」「キャッシュフロー計算書をきちんと確認していれば、手元現金がショートする事に気づけたのに」といったように、本来気づけたことも気づくことができずに会社を窮地に追いやることがないように、会社の状態はしっかり把握しておきたいですよね。

そこで本日は、

・財務諸表はある程度読めるが、簿記のことも知ってもう少し理解を深めたい

・簿記は苦手だから完全回避している

といった経営者のために、経営の専門家である中小企業診断士の猪師が皆さんの疑問を解消するべく、「経営者が抑えておきたい 簿記のポイント 1選」を解説します。

この記事を読めば、従業員を育て売上向上するためにはどうすれば良いかを知ることができます。

さらに詳しいことを知りたい方はお問い合わせフォームからのご質問も無料でお受けしておりますのでお気軽にご連絡ください。

簿記を経営に生かす上で知っておきたいポイント

右から左に見る

簿記におけるポイントは、

右から左に見る

この一点です。

簿記をつけるという意味では、もっと知らなければいけないことはたくさんありますが、作成自体は税理士や社内の経理に任せる前提として、それでも経営者にとって知っておくべきポイントをギュッと1つに絞りました。

これだけ知っているだけでも、何も知らないよりも簿記・貸借対照表がわかりやすくなると思います。

それでは詳しい解説に移っていきます。

簿記の基礎

まず、簿記についての基礎をおさらいしていきたいと思います。

【簿記の基礎】

基礎①:取引の二面性

基礎②:所在地が決まっている

基礎③:借方と貸方の金額は同じ

ポイントの説明に入る前にこちらの基礎について説明をしていきます。

この基礎については、もっと覚えることがあるのですが、本日はギュギュっと3つに絞って説明していきます。

取引の二面性

最初の基礎は取引の二面性です。

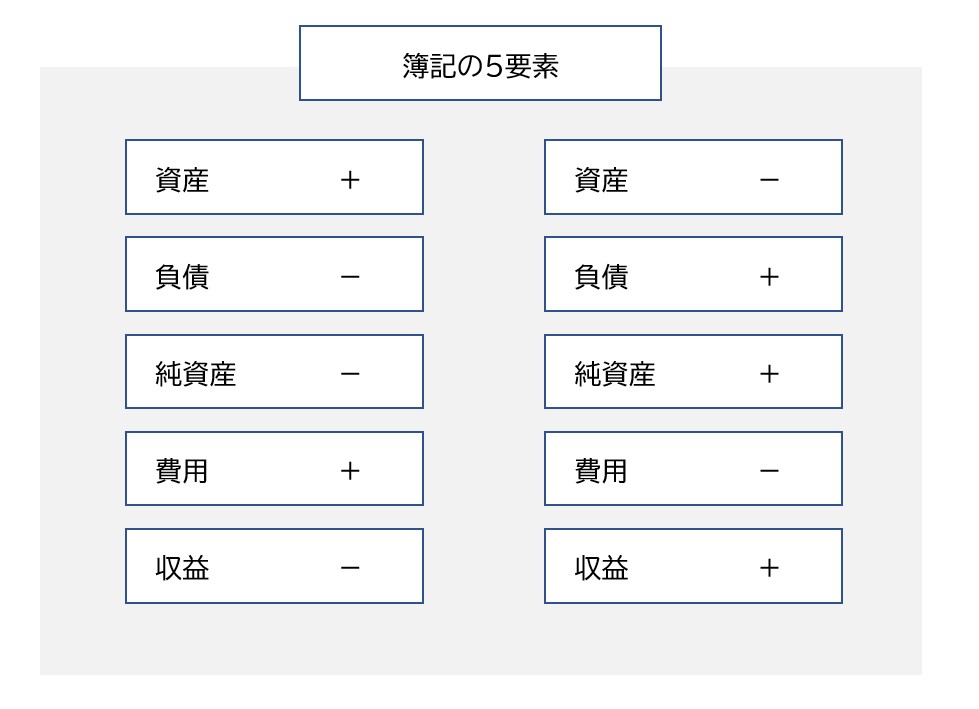

取引の二面性とは、借方の要素(資産の増加、負債の減少、純資産の減少、費用の発生)と貸方の要素(資産の減少、負債の増加、純資産の増加、収益の発生)の組み合わせになることを言います。

ちなみに借方とは簿記の仕訳帳における左側、貸方は右側のことを言います。

例えば、

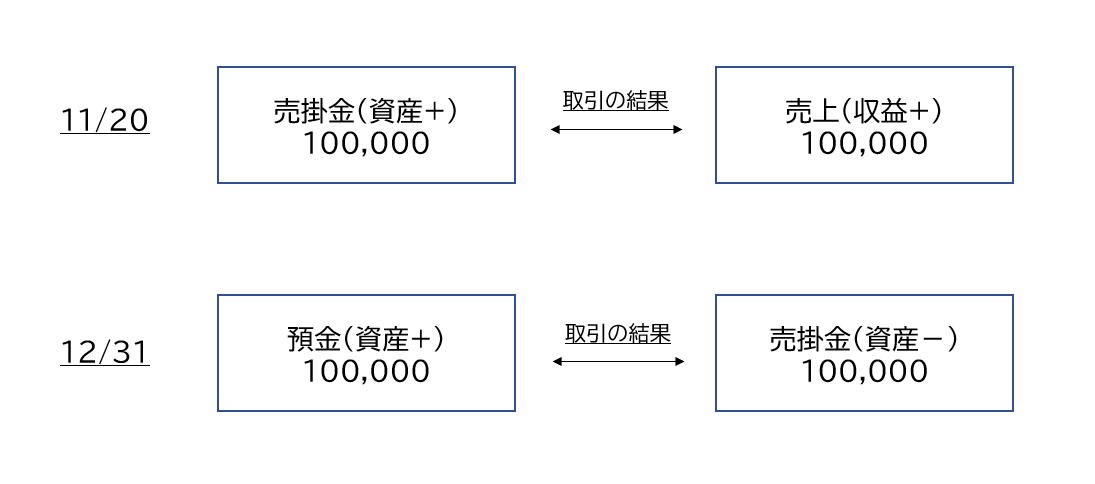

11月20日 A社に商品を100,000円で掛売りした。 12月31日 A社より11月20日売上の代金100,000円が振り込まれた。

という取引がある場合、仕訳は以下のようになります。

11/20 (借) 売掛金 100,000 (貸) 売 上 100,000

12/31 (借) 預 金 100,000 (貸) 売掛金 100,000

初めてみる方はこれだけだとわからないと思いますが、こういうルールなんだなということだけ頭に入れておいてください。

次からはもう少し詳しく説明していきます。

所在地が決まっている

次の基礎は、勘定科目ごとに所在地が決まっているという事です。

簿記の左側を借方、右側を貸方と言いますが、借方に入る勘定科目と貸方に入る勘定科目は決まっています。

ちなみに勘定科目とは、「会社の取引による資産・負債・資本の増減、および費用・収益の発生について、その性質をわかりやすく記録するために必要な分類項目の総称」です。

要は会社を出入りする現金につけられた、見出しのようなものだと考えておいてください。

簿記とは、取引を簿記の5要素にあてはめ、それぞれに適当な「勘定科目」を定め、ふるい分けることです。

例えば売掛金という勘定科目の場合、売掛金は資産の所在地に属するので借方と決まっています。

売掛金が増える場合は借方に記帳し、逆に売掛金が減る場合は、所在地の反対側である貸方に記帳することになっております。

簿記で理解しづらい点は、この「売掛金が減る場合に、本来の所在地ではない貸方に記帳する」ことであり、ここの理解ができると簿記の理解が一気に進むようになります。(間違っても借方側でマイナスしないようにしましょう。)

上記図の+のところが所在地ですのでこの位置関係を覚えておく必要があります。また、所在地が借方の勘定科目か貸方の勘定科目かについては丸暗記するしかないので、慣れながら覚えていきましょう。

以下に、借方側で増加する勘定項目と貸方側で増加する勘定項目を示しますので参考にしてください。

- 現金

- 預金

- 売掛金

- 受取手形

- 有価証券

- 製品

- 原材料

- 前渡金

- 短期貸付金

- 土地

- 建物

- 工具器具備品

- ソフトウェア

- 投資有価証券

【損益計算書の勘定科目】→費用

- 仕入(仕入高)

- 給料

- 家賃

- 租税公課

- 広告宣伝費

- 交際費

- 支払利息

- 固定資産除却損

- 支払手形

- 買掛金

- 短期借入金

- 未払金

- 未払費用

- 未払法人税等

- 社債

- 長期借入金

- 資本金

- 資本剰余金

- 利益剰余金

- 自己株式

【損益計算書の勘定科目】→収益

- 売上

- 受取利息

- 雑収入

- 固定資産売却益

※とても多くて覚える気になりませんね汗

今はこんな感じなんだなぁ程度で十分です。

借方と貸方は同じ金額になる

3つ目の基礎は借方と貸方は同じ金額になるという事です。

取引を相対する勘定科目を借方と貸方に記帳する際には、借方の金額と貸方の金額はいつも同じになります。

先述した例を下記に再掲しますが、見ての通り借方と貸方の金額は同じになっています。

11/20 (借) 売掛金 100,000 (貸) 売 上 100,000

12/31 (借) 預 金 100,000 (貸) 売掛金 100,000

※天秤のように左と右の金額は同じになります。

これは簿記が「1つの取引を敢えて2つに分けて表記しているだけ」であり、「元々は1つのもの」なので左右の金額は同じであって然るべきです。

この簿記の特性から、簿記の積み重ねで作成される貸借対照表と損益計算書は、必ず左右の数字が同額になります。

貸借対照表:左側(資産 )= 右側(負債 + 総資産)

損益計算書:左側(費用 + 利益) = 右側(収益)

本記事のポイント:右から左に見る

右は資金調達 左は使用用途

前置きが長くなりましたが、これまでの説明で簿記の基礎は少しは抑えられたかと思いますので、もう少し踏み込んだ話をしていきたいと思います。

簿記は、横書きで表記されるので、癖でどうしても左から右の順番で見てしまいがちです。

でも、正しい見方は右から左です。正しい見方は右から左です。

大事なことなので2回言いました。

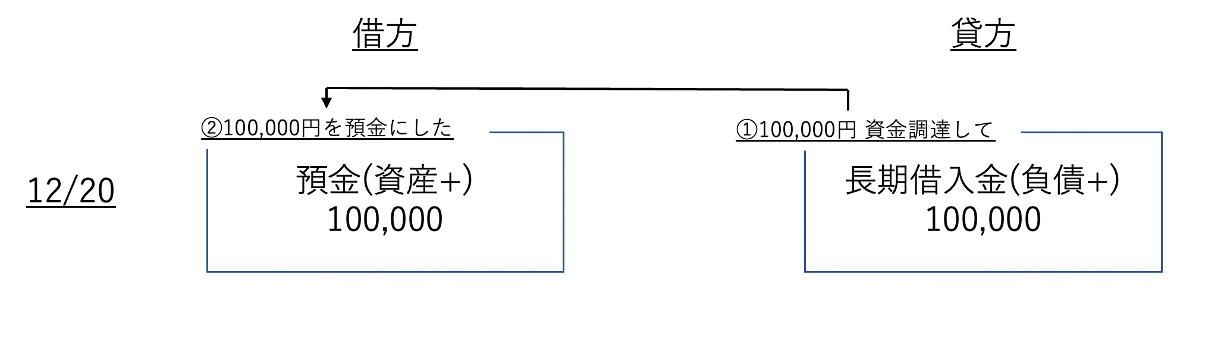

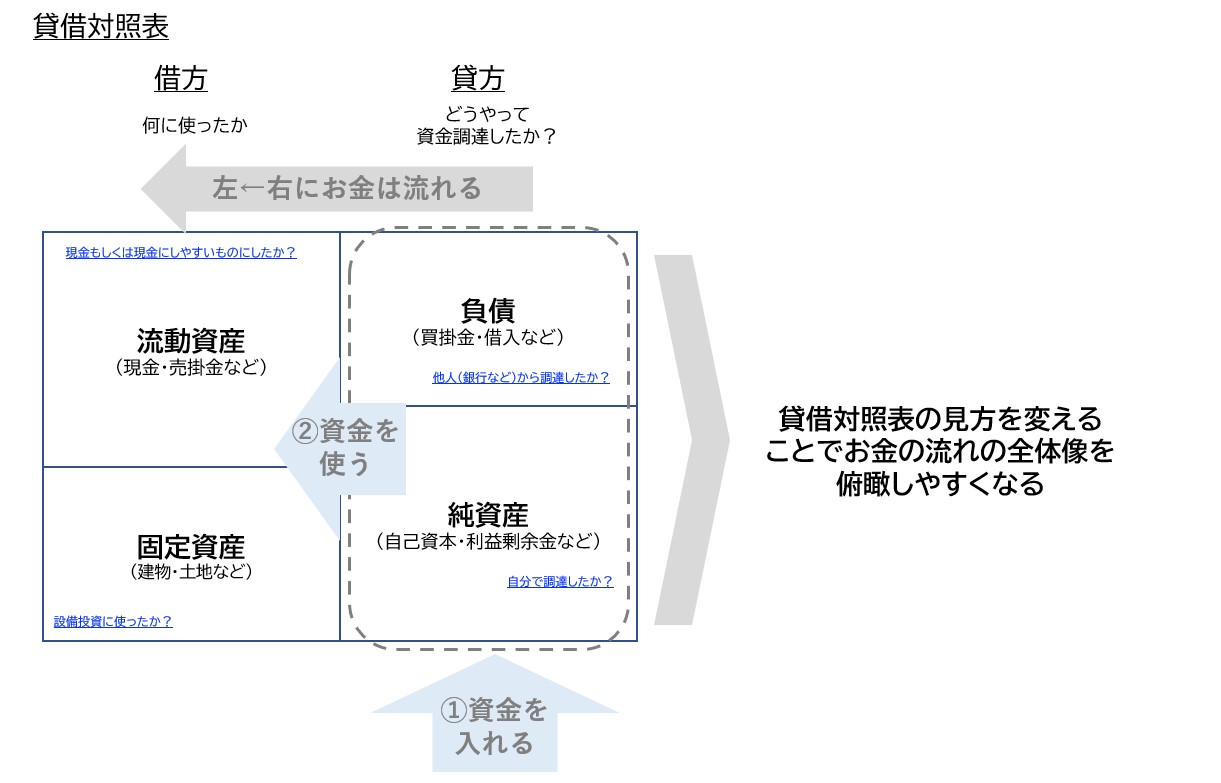

左側を借方、右側を貸方と言いますが、貸方はどのように資金を調達したのか、借方はその資金を何に使ったのかの視点で見るとお金の流れがわかりやすくなります。

例えば、

12/20 (借) 預 金 100,000 (貸) 長期借入金 100,000

の場合、

「資金調達方法は【長期借入金】で100,000、使用用途は【預金】で100,000

といったストーリーになります。

もう少し例を見ていきましょう

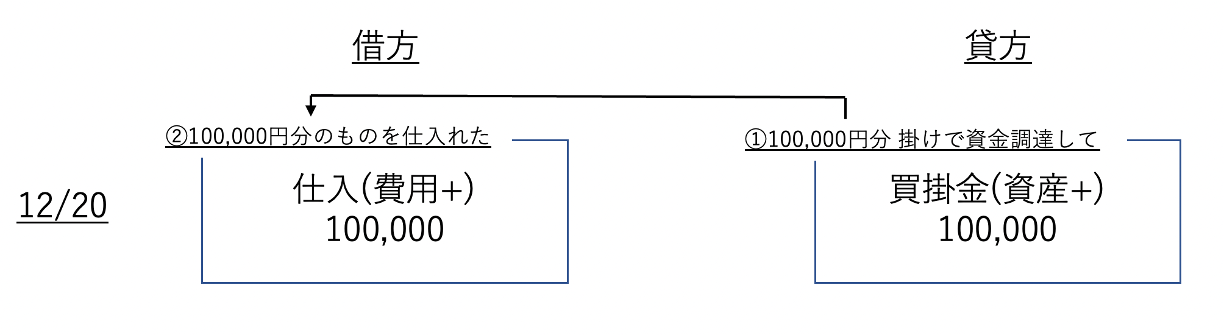

12/20 (借) 仕 入 100,000 (貸) 買掛金 100,000

の場合だと、普通の感覚では「100,000のものを仕入れて、買掛金として100,000が残っている」かもしれません。

ただ、これは視点を変えると、お金を支払っていないのに、100,000のものを仕入れることができているという見方もできます。

右から左のストーリーにするとこんな感じかと思います。

「資金調達方法は【買掛金】で100,000、使用用途は【仕入】で100,000」

このように右から左の視点で見ることで、それぞれの取引の見方が変わり、どのような取引が自社にとって有利なのか不利なのかの判断がつきやすくなります。

損益計算書の勘定科目の費用は借方側、収益は貸方側に入りますが、この「貸方はどのように資金を調達したのか、借方はその資金を何に使った」の考え方が基本にあることが理由になります。

「貸方→資金調達方法→売上による収益で資金を調達」という考え方

「借方→資金用途→費用として使った」という考え方

また、この「貸方はどのように資金を調達したのか、借方はその資金を何に使った」の考え方を基に貸借対照表を眺めると、自社のお金の流れの全体像を把握できるようになります。

簿記も貸借対照表も右(貸方)から左(借方)の視点が大事です。これが本記事の一番のポイントですのでこれだけでも覚えてください。

手を動かしてみましょう

学習はアウトプットすることで効率的になる

聞くだけ見るだけの学習方法は、学習定着率がとても低いです。

聞いたり見たりしただけでも、分かった気になりますが、それだけだとほぼ忘れます。

人に教えるもしくは自分で体験してみると学習定着率が高まる、すなわちしっかりとしたアウトプットを行うことが効率的な学習方法と言われています。

アウトプットをしっかりと行うことで、簿記を自分のものにしていくようにしましょう。

財務諸表ができるまでを知る

参考に自分で体験してみる方法について一例を説明していきます。

財務諸表作成(貸借対照表/損益計算書)が出来るまでの流れを、自社の経営数字で体験してみることをオススメします。

理由は、自社の経営数字で体験した方が、より当事者意識を持つようになり、記憶への定着が良くなるからです。

下記の流れで、一度自社の経営数字を当てはめてみてはいかがでしょうか。

【財務諸表作成(貸借対照表/損益計算書)までの流れ】

商取引を伝票類に記録 → 仕訳帳に仕訳する → 総勘定元帳へ転記する → 総勘定元帳より試算表を作成 → 棚卸の実施 → 各種処理 → 精算表作成 → 財務諸表作成(貸借対照表/損益計算書)

時間が無い方であれば、一つの勘定科目だけに絞って体験してもOKです。

起業したばかりの方は、自社のお金の流れを知るためにも簿記の原理をしっかり学ぶ必要があるので、早速手を動かしてやってみましょう。

経営者歴が長い方で「昔やったことがあるから、、、」という方も今の経営数字で体験してみましょう。新しい発見があるかもしれません。

仕訳の詳しいやり方がわからない方は、下記URLの講座の第4回~9回を参照してみてください。

無料でわかりやすい教材としては最高峰だと思いますので、手を動かす際にはバイブルにしていただければと思います。

まとめ:財務諸表、簿記はお金の流れを知る最高のツール

今回の記事では、経営者が抑えておきたい 簿記3つのポイントを解説しました。

右から左に見る

☑取引の二面性

①勘定科目は項目ごとに所在地が決められている

②借方と貸方は同じ金額になる

☑右から左に見る

①右はどのように資金を調達してきたか、左は資金をどのように使ったか

⇒資金調達を右の方法で行い、その資金を左の方法で使った(保有している)という視点で眺める

②貸借対照表も右から左に見るとお金の流れがわかりやすくなる

⇒調達方法は借入か自己資本か、使用用途は現金同等物か固定資産か、が一目でわかる

☑手を動かしてみる

①学習はアウトプットすることで効率的になる

②財務諸表ができるまでを知る

財務諸表は、経営の通信簿と言われており、経営の状況を知るための基本ツールです。

その財務諸表は簿記の知識を基に作られており、簿記の知識が疎かだと財務諸表の数値について間違った理解をしてしまい、ひいては間違った経営判断に繋がっていきます。

この記事では、貸借対照表も簿記も「右から左に見るとお金の流れを把握しやすい」ということを一番のポイントとして説明してきました。

この「右から左に見る」ことを徹底するだけで、貸借対照表・簿記の見え方が変わり、正しい経営判断をしやすくなってくると思いますので、是非今日から実践いただければと思います。

さて今回は財務諸表・簿記について説明を行いましたが、その方法について、この記事を読んでもどうやったらいいかわからない方もいると思います。

そんな方は是非ぼたんコンサルティングへご連絡いただくかNHK高校講座 | 簿記を見てください。

特にNHK高校講座 | 簿記はわかりやすくて理解が深まりますよ。

と、冗談はさておき、ぼたんコンサルティングへご連絡いただければ、中小企業経営の専門家への相談が初回無料で受けられますのでお気軽に以下のお問合せフォームから問合せ頂ければと思います。

本日は最後まで記事を読んでいただきありがとうございました。

今後も継続して記事を更新していきますのでお楽しみに!

【お問い合わせ】