こんにちは!中小企業診断士の猪師です。

フリーランスや個人事業主、中小企業の経営者の中には、ご自身の「退職金」として「小規模企業共済」への加入を検討している方もいらっしゃるのではないでしょうか?

ただ、この小規模企業共済については制度が非常にややこしいため、本当に得するのか?といった疑問を持たれている方がいらっしゃると思います。

そこで本日は「小規模企業共済とは?本当に得するのか?注意点を解説」と題して、

・小規模企業共済について加入を勧められたが本当に失敗しないか心配

・小規模企業共済に加入するつもりだがデメリットを把握した上で加入したい。

と思われている方に向けて、小規模企業共済に加入すべきかどうか、加入するとしたらどんな人が加入した方が良いかの解説をしていきたいと思います。

記事を読んでもっと詳しく話を聞きたいと思われた方は、問合せフォームよりお気軽にご連絡ください。

今なら30分間無料でzoomでの相談もお受けしております。

小規模企業共済に加入した方が良い人

小規模企業共済に加入した方が良い人について結論からお伝えします。 小規模企業共済に加入した方が良い人は、、、

・貯金が苦手な人

・資産運用が苦手な人(自分で資産運用をやりたくない、元本割れリスクを許容できない、資産運用というワードが怖い)

・当面の生活費には困っていない人 ・65歳までお金が入ってこなくても待てる人

といった方々です。では順番に見ていきましょう。

小規模企業共済とは

それでは、まず小規模企業共済について、よくわかっていない方もいらっしゃると思いますので説明していきます。

小規模企業共済とは、要するに、「国が運営していて加入者数も多い、安心して入れる小さい会社の社長向け退職金制度」のことです。

詳細に説明すると、小規模企業共済法に基づいて昭和40年に発足した個人事業主や小規模企業の経営者・役員を対象とした積み立てによる退職金制度のことで、現在は、国の機関である独立行政法人中小企業基盤整備機構が運営しており、一定の加入資格を有していれば加入する事が加入することができます。

2022年3月末現在では、小規模企業共済の加入人数は約159万人、資産運用残高は約10兆8,847億円と、規模もしっかりとしており信用における制度です。

小規模企業共済の加入資格

小規模企業共済制度は、要するに国が「企業・事業として小規模だよね」と認めた会社の役員や個人事業主であれば誰でも加入できる制度です。

ここで言う小規模は「従業員20人以下」が主な目安と思ってください。 卸売業・小売業・サービス業・弁護士法人・税理士法人だと「従業員5人以下」とさらに厳しくなりますが、一旦は「従業員20人以下」で覚えておくと良いと思います。 詳しくは次のいずれかに該当する時に加入することができます。

①建設業、製造業、運輸業、サービス業(宿泊業・娯楽業に限る)、不動産業、農業などを営む場合は、常時使用する従業員の数が20人以下の個人事業主または会社等の役員

②商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)を営む場合は、常時使用する従業員の数が5人以下の個人事業主または会社等の役員

③事業に従事する組合員の数が20人以下の企業組合の役員、常時使用する従業員の数が20人以下の協業組合の役員

④常時使用する従業員の数が20人以下であって、農業の経営を主として行っている農事組合法人の役員

⑤常時使用する従業員の数が5人以下の弁護士法人、税理士法人等の士業法人の社員 参照:独立行政法人 中小企業基盤整備機構「加入資格」

つまりは、国が「企業・事業として小規模だよね」と認めた会社の役員や個人事業主であれば誰でも加入できる制度になります。

小規模企業共済の掛金について

掛金月額は、1,000円から70,000円までの範囲内(500円単位)で自由に設定することが可能です。

支払った掛金の全額が所得控除の対象となりますので、たとえば掛金70,000円であれば、年間で最高84万円の所得控除を受けることができます。

また、納付方法には「月払い」「半年払い」「年払い」の3つから選択可能で、前払いした場合は前額減額金を受領できますし、業績悪化や災害などで掛金を払うのが難しい場合は、一時的に支払いを停止する「掛け止め」も可能など、ある程度融通がきく制度となっております。

小規模企業共済の共済金の種類

小規模企業共済に一定期間以上加入し、個人事業の廃業や会社の解散などの事態が生じた場合は、掛金額と納付月数に応じた共済金が支払われます。

共済金の額の算定方法

共済金は、「基本共済金」と「付加共済金」の2階建て方式になっており、共済金を請求すると、基本共済金と付加共済金の合計金額をまとめて受け取ることができます。

基本共済金:掛金の月額・納付月数に応じて共済事由ごとに規定される金額

付加共済金:毎年度の運用収入などに応じて算定される金額

ただ、付加共済金については、制度導入以降平成29年まで支払われたことはなく、平成30年から少しずつ支払われるようになってきてはいますが、利率が小さいので基本的には「基本共済金」がどの程度受け取れるかを気にしていれば問題ありません。

共済事由と基本共済金の額

小規模企業共済では、共済事由や掛金の納付月数によって基本共済金の額が変わります。共済事由は以下の4種類です。 共済金の種類

| 共済事由 | 内容 |

| A共済事由 (共済金A) | 個人事業の廃止、個人事業主・共同経営者の死亡、個人事業の廃業に伴う共同経営者の退任、会社の解散 要は会社が無くなるか、経営者が死亡した時 |

| B共済事由 (共済金B) | 老齢給付(65歳以上で180ヵ月以上の掛金納付)、会社役員の疾病・負傷・65歳以上による退任、会社役員の死亡 退任時(理由:経営者が病気になった時か、65歳以上になった時) |

| 準共済事由 (準共済金) | 法人成り(その会社の役員に就任しなかった場合)、会社役員の退任(疾病・負傷・65歳以上・死亡・解散を除く) 退任時(B共済事由以外) |

| 解約事由 (解約手当金) | 任意解約、12ヵ月以上の掛金滞納 (上の3つ以外) |

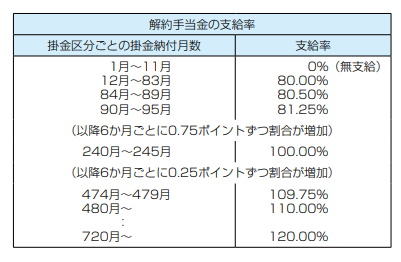

任意解約の場合は、掛金納付月数に応じて掛金合計金額の80~120%相当額の「解約手当金」を受け取れます。

自身は健康なままで会社を潰さないつもりの方々はB共済事由での受取となります。 なお、共済事由での受取についてどの程度受け取れるかの目安は以下表の通りです。

また皆さんが、一番気になるのは自己都合で解約した場合(解約手当金)は一体いくらになるのかだと思います。

【解約手当金】

MAXで元本×120%と謳われておりますが、60年以上積み立てをしないと120%を達成できません。

共済契約者が死亡した場合

共済契約者が死亡した場合は、遺族が共済金を受給でき、請求順位は配偶者(事実婚も含む)が第一順位者で、第二順位者が子、次いで父母、孫、祖父母、兄弟姉妹、その他の親族の順となります。

また、第一順位の人がすべての共済金を受給する点については法定相続と異なります。

小規模企業共済のメリット

掛金全額が所得控除できる

小規模企業共済に支払った掛金は全て所得控除する事ができます。 掛金の最大は月7万円ですので、年間で最大84万円の所得控除を受けることができます。

つまり、大体16~17万円程度の税金を節約できることになりますので、新型iPhoneを購入できるだけのインパクトがあります。

共済金は、一括・分割の選択可能

共済金は、退職・廃業時に受け取ることができます。 満期や満額というしくみはありません。

共済金の受取は「一括」「分割」「一括と分割の併用」から選択することができます。

一括受取を選択すると「退職所得」扱いになり、分割受取を選択すると「雑所得」扱いになります。

どちらも「事業所得」などに比べて税負担が大幅に軽減されるようになっています。

退職金・年金代わりになる

経営者や役員・個人事業主は、退職金がありませんが、積み立てをしておくことで退職金と同じような扱いでお金を受け取ることができるようになります。

一括で受け取れば退職金として、分割にすることで年金の様に受け取ることも可能であり、老後のライフプランに合わせた受け取り方法を選ぶことができます。

貸付制度が利用できる

加入者は、掛金の範囲内で事業資金の貸付制度を低金利で利用することができます。 即日貸付けも可能であり、さまざまな種類の貸付があります。

・一般貸付け(事業資金)

・緊急経営安定貸付け ・傷病災害時貸付け(病気の時など)

・福祉対応貸付け ・創業転業時・新規事業展開等貸付け

・事業承継貸付け ・廃業準備貸付け

それではこの内、代表として一般貸付制度について見ていきましょう。

一般貸付制度は、もしもの時に迅速に事業資金を借り入れできる便利な制度です。

一般貸付制度の借り入れの限度額は、「掛金の範囲内(掛金納付月数により掛金の7~9割)で、10万円以上2,000万円以内(5万円単位)」です。

なお、現在借り入れをしていない場合には、中小企業基盤整備機構から送られてくる最新の「貸付限度額のお知らせ」を確認してください。

小規模企業共済の加入方法

小規模企業共済への加入手続きは、加入する方の立場などによって手続きが異なりますが、加入手続き自体は、中小機構が業務委託契約を結んでいる団体または金融機関の窓口で行なうことができます。

個人事業主の場合には、確定申告書の控え(税務署受付印があるものや受信通知があるもの)が必要であり、法人(株式会社など)の役員の場合の場合には、履歴事項全部証明書(商業・法人登記簿謄本、交付後三ヶ月以内のもの)など役員登記がされていることが確認できる書類が必要となるので、あらかじめ用意しておきましょう。

【私のスタンス】小規模企業共済に加入した方が良いか

これまで、小規模企業共済の詳細について説明してきましたが、ここからは私の小規模企業共済に対するスタンスを解説していきます。

あくまで個人的な意見ですが、こういった視点もあるんだという気付きを得てもらえればと思います。

結論から言うと、「小規模企業共済は加入せずに自分できちんと資金管理をした方が良い」が私の結論です。

理由を順番に見ていきましょう。

理由①毎年のキャッシュフローが悪化する

基本的にはトータルでキャッシュフローがプラスになる小規模企業共済ですが、先行して掛金を支払していくのでキャッシュアウトが先行します。

つまりは、掛金の支払いをしている間は経営者個人の家計のキャッシュフローが悪化します。

また、支払った掛金を元本割れせずに受け取るには20年の歳月が必要になるため、資金流動性(自由に引き下ろすことができるかどうか)が低下します。

理由②税負担の軽減を考慮しても自分で運用した方が成績が良い可能性がある

資産運用することに自信がある人は自分で運用した方がメリットがあります。

この小規模企業共済の金利は、共済金Aで1.5%、共済金Bで1.0%しかつきません。

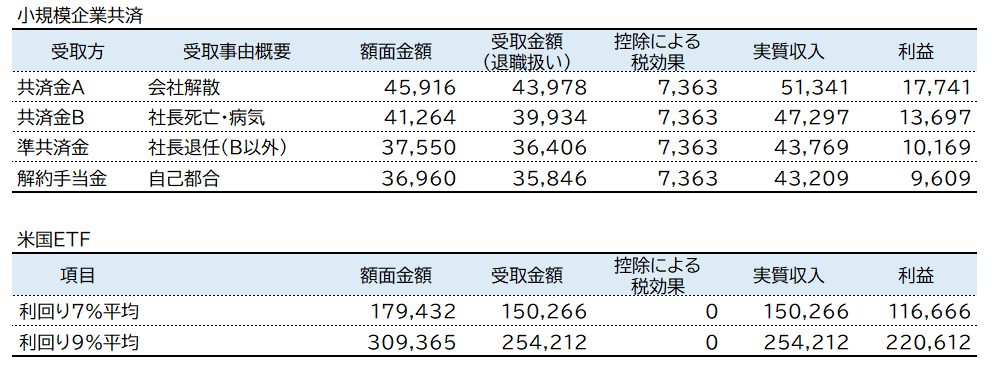

小規模企業共済は所得控除による節税メリットもありますが、そのメリットを考慮しても一般的なS&P500連動ETF(平均利回りで7~9%/年)で運用した方が小規模企業共済よりもリターンが大きい可能性は高いです。

また、S&P500連動ETFの方が流動性が高く、急に現金が必要になった際にも引き出しやすいといったメリットもあります。

ちなみに下記が小規模企業共済と米国ETFで運用した場合のSIM結果です。

SIM上はこのように米国ETFの方が圧倒的に勝っていますので、自分で投資をする方が小規模企業共済を利用するよりもメリットは大きいです。

※注意点 米国ETFに限らず自分で投資をする場合は、

①上記利回りは過去の実績であり未来も同様に同じ利回りになるとは限らない。

②暴落して元本を大きく割れる可能性がある。

といったリスクもあるので、そのあたりも考慮した上で自己責任で判断をしてください。

理由③貸付制度は掛金よりも少ない金額でしか借入できない。

小規模企業共済は、これまでの掛金の範囲内(掛金納付月数により掛金の7~9割)で、10万円以上2,000万円以内(5万円単位)で借入れをすることができます。

自分が預けた掛金から借入していると考えることもできますので、そもそも自分で掛金分相当の資金を貯めておけば良い話です。

しかも借入をすると0.9%~1.5%の利率がかかるので、その点もデメリットと言えます。

自己管理がきちんとできるのであれば、あまり必要と言えない制度と言えるでしょう。

理由④12カ月未満の掛捨てリスクがある

小規模企業共済の納付月が12カ月未満の場合、共済金が受け取れず、掛捨てになってしまいます。

事業開始直後は、急に資金が必要になる場合がありますので、その最初の1年間にお金を取り戻せないのは大きなリスクと言えます。

理由⑤加入期間20年未満は元本割れ

掛金納付月数が、240カ月(20年)未満で任意解約をした場合は、掛金合計額を下回ってしまい、元本割れしてしまいます。

また、加入期間が240カ月以上でも、途中で掛金を増額したり減額したりした場合で掛金区分ごとの掛金納付月数が240カ月を下回ったときは、任意解約した場合に受け取れる解約手当金が掛金合計額を下回ってしまうこともあります。

20年以上加入しなければ、かえって損してしまうこともあるので、目先の節税効果にとらわれずに、加入する際には十分な検討が必要です。

理由⑥受取時には課税される

積立時の掛金は全額が控除額にでき節税になりますが、受取時には退職所得または雑所得として課税されることになります。

要するに小規模企業共済は「課税を先送りにする制度」ですので、結局は税金はどこかで支払わなければなりません。

ただ、退職所得は他の所得と分離されて計算され、税制上重税とならないよう特別の軽減を図ることになっています。

具体的には、「(退職金-控除額)×1/2」が所得となり、この所得に応じて納税額を計算します。 一定額が控除されるほか、1/2となるのでその分税負担が軽減されますが、受け取り方を間違えると税金を余計に支払うことになるので注意が必要です。

まとめ 自分の資産運用スタイルに合わせて最適な制度を利用しよう

今回の記事では、小規模企業共済について解説をしました。

☑小規模企業共済に加入した方が良い人

①貯金が苦手な人

②資産運用が苦手な人(自分で資産運用をやりたくない、元本割れリスクを許容できない、資産運用というワードが怖い)

③当面の生活費には困っていない人

④65歳までお金が入ってこなくても待てる人

→「お金に余裕があるけど持っていると使ってしまう。資産運用も怖くてできない」人が特に向いています。

☑小規模企業共済のメリット

①掛金全額が所得控除できる

②共済金は、一括・分割の選択可能

③退職金・年金代わりになる

④貸付制度が利用できる

☑私個人の小規模企業共済に対する見解

①毎年のキャッシュフローが悪化する

②税負担の軽減を考慮しても自分で運用した方が成績が良い可能性がある

③貸付制度は掛金よりも少ない金額でしか借入できない。

④12カ月未満の掛捨てリスクがある

⑤加入期間20年未満は元本割れ

⑥受取時には課税される

→自ら資産運用することに抵抗が無い人にとってはあまり魅力的に映らない。

貯蓄の得意・不得意、資産運用の得意・不得意、お金に関する考え方は十人十色です。

幸せな将来を掴むために、より自分に合った制度を利用する事で、納得の行く資産形成を行っていきましょう。

ただ、小規模企業共済を利用したら良いか、しない方が良いかについて、この記事を読んでもまだ迷われている方もいると思います。

そんな方は是非ぼたんコンサルティングへご連絡ください。中小企業経営の専門家への相談が初回無料で受けられますのでお気軽に以下のお問合せフォームから問合せ頂ければと思います。

本日は最後まで記事を読んでいただきありがとうございました。

今後も継続して記事を更新していきますのでお楽しみに!

【お問い合わせ】