・事例Ⅰ~Ⅲは答えが無いし、2次試験までに合格レベルまで持っていく自信がないので、事例Ⅳで得点を稼ぎたい

・財務・会計に自信あるし、事例Ⅳで高得点を狙いたい

という方に向けて、私のイケカコ地獄の3周ロードの経験を踏まえて、イケカコの中身と難易度の紹介、取り組み方について解説していきたいと思います。

二次試験まで一カ月を切りましたので、これからイケカコに取り組む方はいないかと思いますが、乗りかかった船ですので、最後まで解説をしていきたいと思います。

一方で以前もお伝えしていますが、何となくでイケカコに取り組もうとしている方や、そもそも財務・会計が苦手な方はイケカコでの勉強は避けた方が良いので、無理にイケカコを回さずに別の教材で勉強をしてください。

なお過去記事はコチラですので、まだ読んでいない方はどうぞ

イケカコの勉強の仕方 フェーズ1

イケカコの勉強の仕方 フェーズ2

イケカコの勉強の仕方 フェーズ3

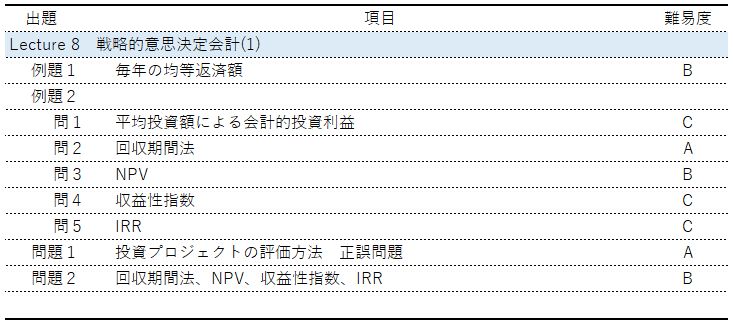

Lecture 8 戦略的意思決定会計(1)

項目と難易度

概要

Lecture 8では、

・回収期間法

・総投資利益率

・平均投資利益率

・現在価値法(NPV)

・収益性指数

・内部利益率法(IRR)

について学びますが、マストなのは太字の「回収期間法」「現在価値法(NPV)」「内部利益率法(IRR)」だけです。

総投資利益率、平均投資利益率、収益性指数はおそらく出題されないと思います。

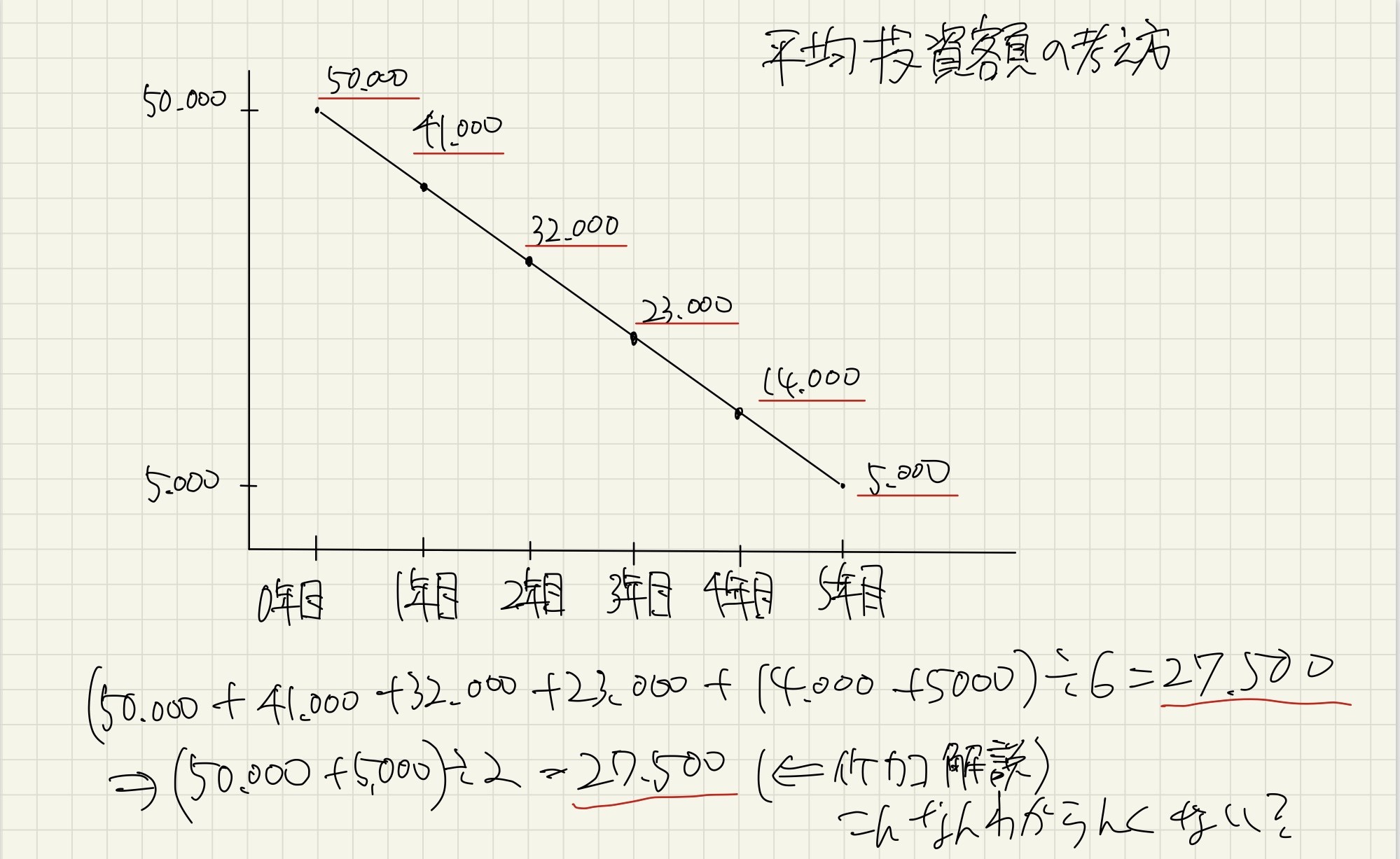

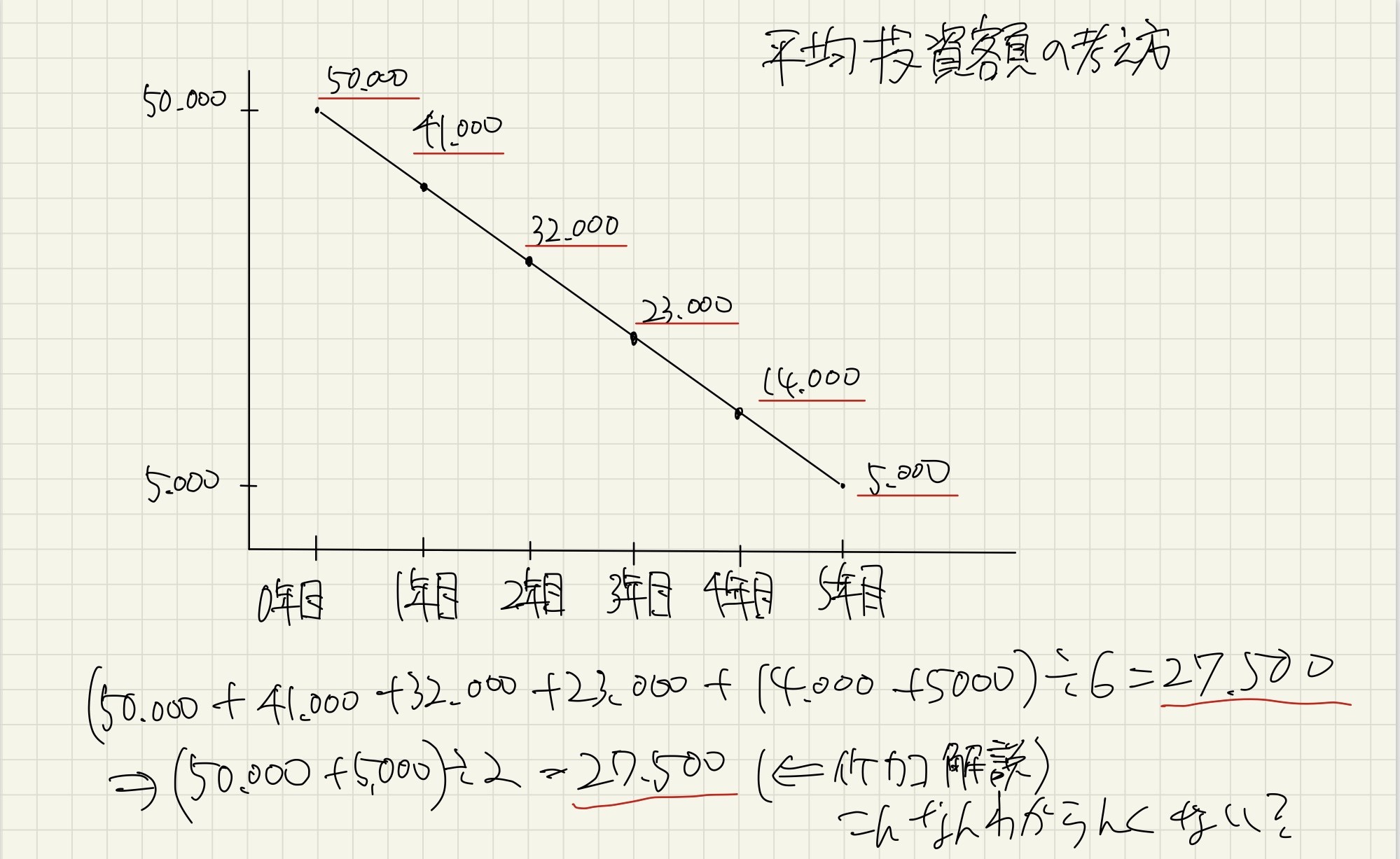

特に平均投資利益率の平均投資額の概念については、わけがわからなくて受験生時代は理解するのを放棄していました。

ブログを書くことになったので調べてみましたが、平均投資額の概念は下記の図のイメージだそうです。

イケカコでは、⇒以降のように、「(50,000 + 5,000) ÷ 2 = 27,500が平均投資額です」と解説していますが、受験生時の私は全く理解することが出来ませんでした。

5年間の平均投資額なのになぜ5でなくて2で割るのかわからなくて投げ出してしまいました。

今回調べてみて、上の図のように0年目を含む各年度の残存簿価を投資額と見立てて、その平均を取るということがわかりましたが、1年目期初の50,000を年数で割って平均を求めるのが通常の感覚なのではないかなと思います。

そのため、頻出ではなくかつ通常の感覚と異なる概念のものを、試験に出してしまうと沢山のクレームが寄せられる可能性があることを考えると出題されないだろうと思います。

では次からは各例題・問題に関する解説に入っていきます。

イケカコでは、⇒以降のように、「(50,000 + 5,000) ÷ 2 = 27,500が平均投資額です」と解説していますが、受験生時の私は全く理解することが出来ませんでした。

5年間の平均投資額なのになぜ5でなくて2で割るのかわからなくて投げ出してしまいました。

今回調べてみて、上の図のように0年目を含む各年度の残存簿価を投資額と見立てて、その平均を取るということがわかりましたが、1年目期初の50,000を年数で割って平均を求めるのが通常の感覚なのではないかなと思います。

そのため、頻出ではなくかつ通常の感覚と異なる概念のものを、試験に出してしまうと沢山のクレームが寄せられる可能性があることを考えると出題されないだろうと思います。

では次からは各例題・問題に関する解説に入っていきます。

例題1

NPVの問題です。 300万円を借り入れて、利子率5%で5年で均等額を返す際の均等返済額を求める問題です。 毎年の返済額を求めるので、普通のNPVの問題と比べるとちょっとひねった問題ですが、基本通りにやれば特に躓くことはないと思います。例題2

問1は例の平均投資利益率を求める問題です。 「平均利益÷平均投資額(さっき紹介したこれ↓)」で解答を導きます。 知っていれば簡単ですが、知らないと全く解けないので難易度はCとしました。

それ以降の問2~問5は、テキストをなぞるように

知っていれば簡単ですが、知らないと全く解けないので難易度はCとしました。

それ以降の問2~問5は、テキストをなぞるように

問2:回収期間法

問3:NPV

問4:収益性指数

問5:IRR

に関する問題です。特筆するところはございません。

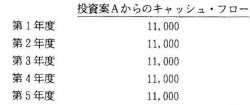

ちなみにNPVについてイケカコの解説にも書いていますが、投資案AのようにCIF(キャッシュインフロー)が一定の場合は、複利現価係数を全部足してから掛けた方が時間短縮になるのでおススメです。

例えば、資本コストが5%の場合は、11,000 × (0.9524 + 0.9070 + 0.8638 + 0.8227 + 0.7835) = 11,000 × 4.3294 = 47,623.4といった具合にするといいです。

あと、IRRの解き方はここで身に付けておくと良いです。知らないと解けないので是非試験に出してほしかったですが昨年度は(も)出題されず残念でした。

例えば、資本コストが5%の場合は、11,000 × (0.9524 + 0.9070 + 0.8638 + 0.8227 + 0.7835) = 11,000 × 4.3294 = 47,623.4といった具合にするといいです。

あと、IRRの解き方はここで身に付けておくと良いです。知らないと解けないので是非試験に出してほしかったですが昨年度は(も)出題されず残念でした。

問題1

正誤判定問題なので解説せずに飛ばします。問題2

A案B案の相互排他的投資案について、回収期間法、NPV、収益性指数、IRRをそれぞれ求める問題です。 淡々と解いていきましょう。 IRRの問題はいい練習になるのでしっかりとこなしてください。

Lecture 8は次のLecture 9に向けたウォーミングアップの位置づけ!

ここで躓いていたら先が思いやられるよ

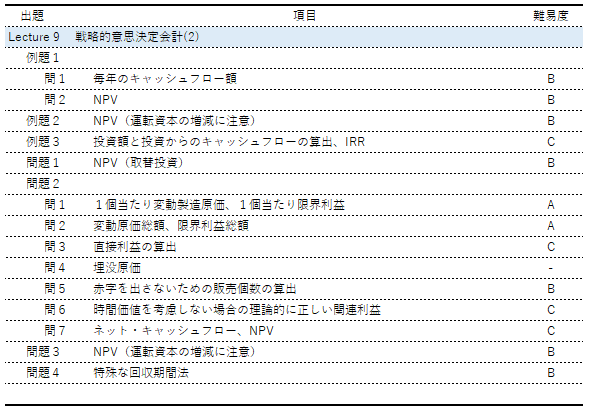

Lecture 9 戦略的意思決定会計(2)

項目と難易度

概要

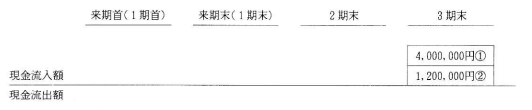

Lecture 9では、NPVの型(イケカコの型)を徹底的に体に叩き込みます。 下記がその型です。0年目のパラメータ

(通常、1年目期初と表現しますが、こちらの表現の方がわかりやすいと思います)

・新しい設備の投資額(ー)

・運転資本の正味変動(※1)(±)

・古い設備を売った時の現金収入(+)

(※1)例えば、新しい設備を導入する事で効率化でき棚卸資産を減らせる場合は、棚卸資産の現金化=キャッシュインという考え方です。試験では出てきたことはないと思いますが、これを知っておくと今後試験で出てきた時に独り勝ちできます。

1年目のパラメータ

・キャッシュインフロー × (1 – 税率 ) (+)

・減価償却費⦅(新しい設備の投資額 – 残存価額) ÷ 耐用年数⦆ × 税率 (+)

・古い設備を売った時の税効果(±)

注)ここでのキャッシュインフローは「投資によってもたらされる現金流入額と流出額の差」であり「×(1-税率)」が必要。減価償却費は税効果によるキャッシュインのことなので、「×税率」が必要。

注)0年目(1年目期初に売却した古い設備の税効果は期末に現れます)

1年目~最終年前年までのパラメータ

・キャッシュインフロー × (1 – 税率 ) (+)

・減価償却費⦅(新しい設備の投資額 – 残存価額) ÷ 耐用年数⦆ × 税率 (+)

注)ここでのキャッシュインフローは「投資によってもたらされる現金流入額と流出額の差」であり「×(1-税率)」が必要。減価償却費は税効果によるキャッシュインのことなので、「×税率」が必要。

最終年のパラメータ

・キャッシュインフロー × (1 – 税率 ) (+)

・減価償却費⦅(新しい設備の投資額 – 残存価額) ÷ 耐用年数⦆ × 税率 (+)

・運転資本の正味変動(※2)(±)

・0年目に購入した設備の処分価額もしくは残存価額(+)

・0年目に購入した設備の処分による税効果(±)

(※2)設備除却により効率化が図れなくなり、0年目に変動した運転資本が、元に戻る場合があります。

この型で各年度のキャッシュフローを導き出し、与えられた年金現価係数や複利現価係数を基にNPVの計算をしていました。この型を忠実に守ることで、制約条件のヌケモレや計算ミスを防止できます。

例題1

例題1では、上記イケカコの型を用い各年度のキャッシュフローを求め、NPVで投資案採否を検討します。 ・0年目に購入した設備の処分価額もしくは残存価額(+) ・0年目に購入した設備の処分による税効果(±) は必ず忘れずに意識するようにしましょう。例題2

例題2のポイントは投資を行うことで増減する運転資本を、

・初年度はCIFとして、最終年度はCOF(キャッシュアウトフロー)として考慮する必要がある

ことです。

初見時は騙されたと思うくらい驚きましたが、なるほどなっとくな考え方です。

これも試験に出てほしかった問題の一つです。

やればわかりますが、このような「なんか出る可能性あるかも」的な問題が結構多いです。

例題3

例題3はサンクコストの取り扱い含めツッコミどころ満載の販売責任者の分析をいかに正すかがポイントとなります。 販売責任者の分析方法は無視して、教科書通りにIRRを求めればいいだけなので落ち着いて取り組みましょう。問題1

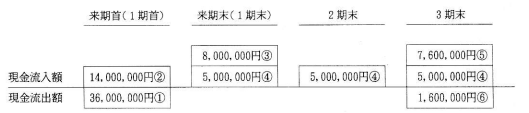

取替投資の問題です。 イケカコの解説にもありますが、この図でザッツオールです。 数字だけだと頭がごちゃごちゃになる人は、このように図にするときれいに整理できるのでおススメです。(私はやっていませんでしたが) 【取替しない」 【取替する】

【取替する】

問題2

問いの要求に従って解いていくスタイルの問題です。 利息の取り扱いがNPVとは異なるので、しっかり問題を読んで条件を整理する必要があります。 難解な文章であり一発で意味を理解するのは難しいので、詰まるようであれば諦めて早めに答えを見ちゃってもいい問題だと思います。 「こういう考え方で分析する方法もあるんだなあ」くらいでOKです。問題3

新製品Bの販売のNPVを求める問題です。 ポイントは、在庫、売上債権、仕入債務の増減も考慮してキャッシュフローを求めることです。 最終年度は全て0になることをお忘れなく。

目先を変えてはいるけれど、イケカコの型に忠実に解けば基本は同じだから迷う必要はない!

問題4

一般的な回収期間法とは異なり、投資から得られるキャッシュフローで翌年度の期首の投下資本額を減ずる方法を取っています。 出題方法が独特なだけで計算自体は難しくないです。 試験には出ないような問題だと思いますが、読解力向上のためにはいい問題だと思いますので、しっかりと読み込んで正解を導きましょう。Lecture 10 戦略的意思決定会計(3)

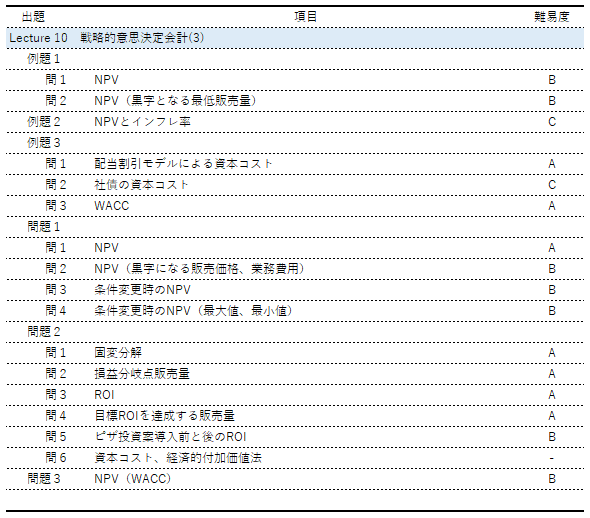

項目と難易度

概要

Lecture 10では、

・感度分析

・インフレ率(名目利率、実施利率)

・源泉別資本コスト(配当割引モデル、リスクプレミアム)

・加重平均資本コスト(WACC)

とNPVの絡みを学びます。

大事なのは感度分析とWACCですね。

Lecture 10は、Lecture 9を解いた後だと物足りないレベルなのですが、そう思えたのであればそれはあなたのレベルが上がっている証拠です。

例題1

問1は普通のNPV 問2は必要最低販売量の算出をするだけなので簡単そうですが、油断してかかると減価償却や税金の計算を忘れてしまうので、ヌケモレが無いように意識する必要があります。例題2

NPVとインフレ率に関する問題です。 ここは苦手で最後までちゃんと解けませんでした。 名目アプローチ、実質アプローチのどちらで解いてもいいですが、「何に対してインフレ率がかかるか」をしっかりと理解することが肝要です。

・名目アプローチ:節約額(税金にも)にインフレ率を考慮(増額方向)

・実質アプローチ:減価償却費にインフレ率を考慮(減額方向)

名雪像(名目アプローチは節約額が増)、実現減(実質アプローチは減価償却費を減)と思いつきで語呂合わせを作ってみましたが…。無理がありますね…。

例題3

配当割引モデルと資本コストに関する問題です。 問1、3は1次試験の知識で簡単に解けますが、問2は激ムズです。 問2は試験に出る確率が限りなく0に近いと思いますので、もしここで止まってしまっている方がいれば、すぐに飛ばして次の問題に移ることをおススメします。問題1

NPVの感度分析に関する問題です。 通常のNPVの基本に忠実に解けばいいので、基本をしっかりと押さえながら問題に取り組みましょう。問題2

固変分解、損益分岐点販売量、ROI、WACCなど、いろんな要素が盛りだくさんです。 これまでのLectureで学んだことを思い出しながら一つ一つ解いていきましょう。 ここはそんなに難しいところではないです。問題3

WACCで資本コストを求めて、その資本コストでNPVを求める問題です。 WACCとNPVに分けてそれぞれ計算をすればいいだけなので、ここもそこまで難しい問題ではないです。

Lecture 10は例題に激ムズ問題があって、問題はほとんど簡単なのでストレスなく通過することができました

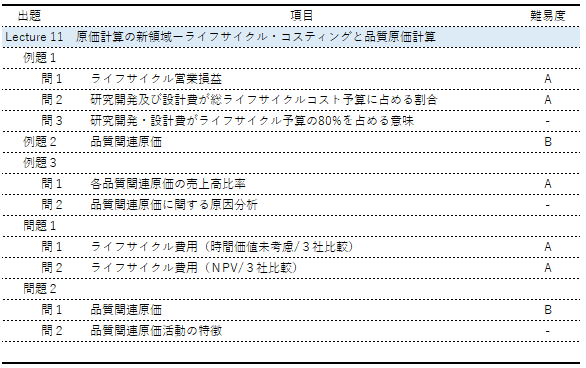

Lecture 11 原価計算の新領域

項目と難易度

概要

Lecture 11~12はウイニングラン的な位置づけです。 これまでの問題とはうってかわって、チョロい問題ばかりになりますのでサッサと終わらせましょう。 なおLecture 11で学べることは、

・ライフサイクルコスティング

・品質原価計算

です。

ライフサイクルコスティングはCVPの応用

品質原価計算は品質原価の仕分けをしっかりする

ことが求められる程度で、「こんなのがありますよ」くらいで知識として留めておくくらいで良いと思います。(品質原価計算は知っているか知っていないかで大きく変わりますが…。これも「試験に出ないかなあ」と思っていました。)

問題1

例題と問題2は特筆すべきところがないので割愛します。 問題1はライフサイクルコスティングに関する問題。 問1は貨幣の時間価値を考慮する必要がないが、問2は考慮する必要があり、どの費用をどの時期に支出するかをきちんと整理した上で解答を作成する必要があるので注意していただきたいです。Lecture 12 不確実性と情報

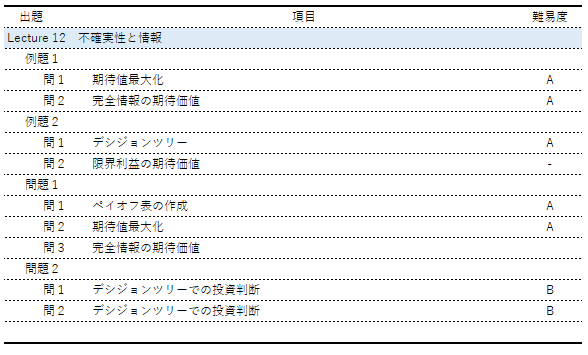

項目と難易度

概要

Lecture 12は期待値(期待貨幣値)に関して学ぶことが出来ます。 令和2年度の事例ⅣのNPVの問題がまさにこれでしたので、このLecture 12をやっていた私としては、「期待値キター!」ってなっていました。 「デシジョンツリーかも」とも思いましたが、残念ながらそこまで複雑な問題じゃなかったので、がっかりしてたのは秘密です。 Lecture 12もポイントだけ絞って例題・問題を紹介していきます。例題2

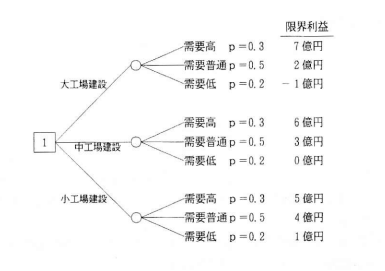

デシジョンツリーに関する問題です。 こんな感じで作成すればOKで、このデシジョンツリーを基に期待値を計算していく問題です。

図にすると途端に簡単そうに見えるのは、何でも同じですね。

こんな感じで作成すればOKで、このデシジョンツリーを基に期待値を計算していく問題です。

図にすると途端に簡単そうに見えるのは、何でも同じですね。

問題2

さあ、イケカコもついに最終問題まで来ました。長かったですね~。 最後の問題は例題2よりも複雑なデシジョンツリーに関する問題です。 ココでのポイントは、まず最初に問1に従って、未来の分岐である「小工場建設⇒最初2年間高需要時」の期待値から計算を行うことです。 イケカコ解説では、2年度末時点を起点に拡張する・しないの現在価値の期待値を求めており、結果は「拡張する:2年度末時点での現在価値の期待値 653,186千円」になります。 その後の問2ではこの653,186千円を「2年度末の現在価値の期待値」=「2年度末のCIF」と看做して計算しており、「あぁ~なるほど!めっちゃ理に適っている!」と感心していました。 ※0年度目の現在価値にするときは、この653,186千円に2年分の複利現価係数をかければ良いだけであり、「小工場建設⇒最初2年間高需要時」ルートはそれ以上の計算は不要になる。 令和2年度のNPVを見た瞬間はこの問題2レベルの問題かと思って、「確か未来の分岐の現在価値から求めればいいんだよな」まで考えて、同時に「イケカコをやった甲斐があった」と思ったのですが、ただの期待値計算だったので拍子抜けした記憶があります。 確かに設問文の分量は結構なものでしたが、イケカコをやっていた私としてはそんなに長い文章とは思わず、一つずつ条件を確認して確実に計算すれば間違うことはないと思っていました。 結果的にですが令和2年度のNPVはイケカコの恩恵を大いに得ることが出来たんですけどね。イケカコ Lecture 8~12 まとめ

いかがでしたでしょうか? Lecture 8~10は、イケカコの肝といってもいいところです。 特にLecture 9で学ぶイケカコの型は、しっかりと身に付けることで、ヌケモレによる計算ミスを防ぐことができるようになるので、覚えておくべき型だと思っています。 また、3周ほど回すとNPVの根本的な考えも理解できるようになってくるので、応用問題にも動じなくなり「どんな問題が出てきても絶対に得点できるという自信」を持つことができるようになります。(絶対に得点できるかは別問題ですが) Lecture 11~12は最後の息抜きだと思って走り抜けちゃいましょう。 期待値は令和2年度で出題されてしまっているので、令和3年度では出題されない可能性が高いですしね。 さて最後に、再度口酸っぱく言いますが、イケカコは劇薬です。 ご自身の戦略と照らし合わせて、うまく取捨選択して活用するようにしてください。最後に決めるのはあなたご自身です。(投資は自己責任と一緒) 後悔の無い選択をして明るい未来を目指しましょう! 本日は最後まで読んでいただきありがとうございました。